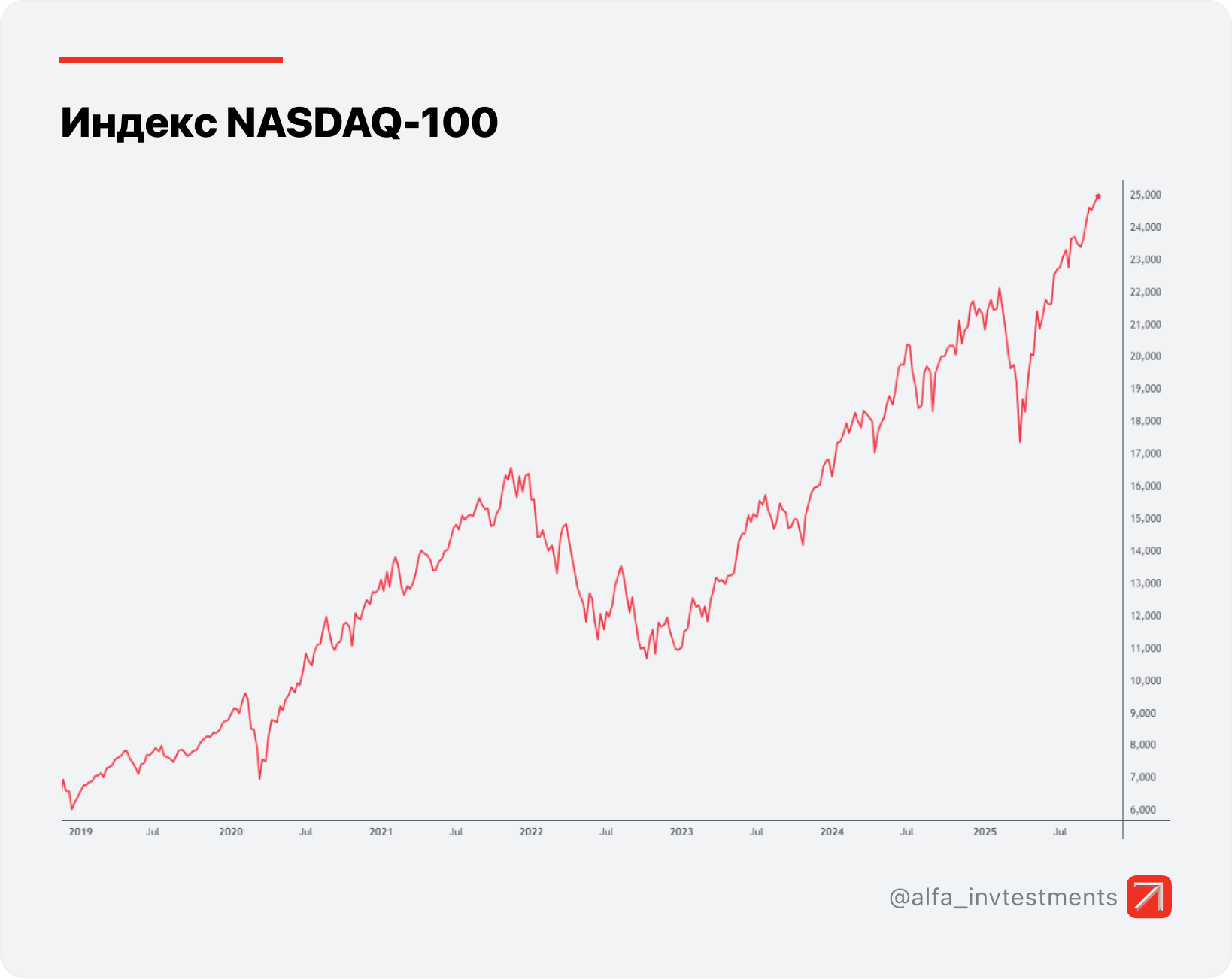

Индекс NASDAQ-100 является символом технологического бума и регулярно обновляет исторические максимумы. Однако за непрерывным ростом скрываются тревожные сигналы. Разбираемся, сформировался ли пузырь на американском рынке и может ли он лопнуть.

Исторические максимумы

За последние месяцы индекс NASDAQ-100 14 раз переписал исторический максимум, даже несмотря на угрозы торговых войн, высокую ставку ФРС США, а также недавно начавшийся шатдаун правительства.

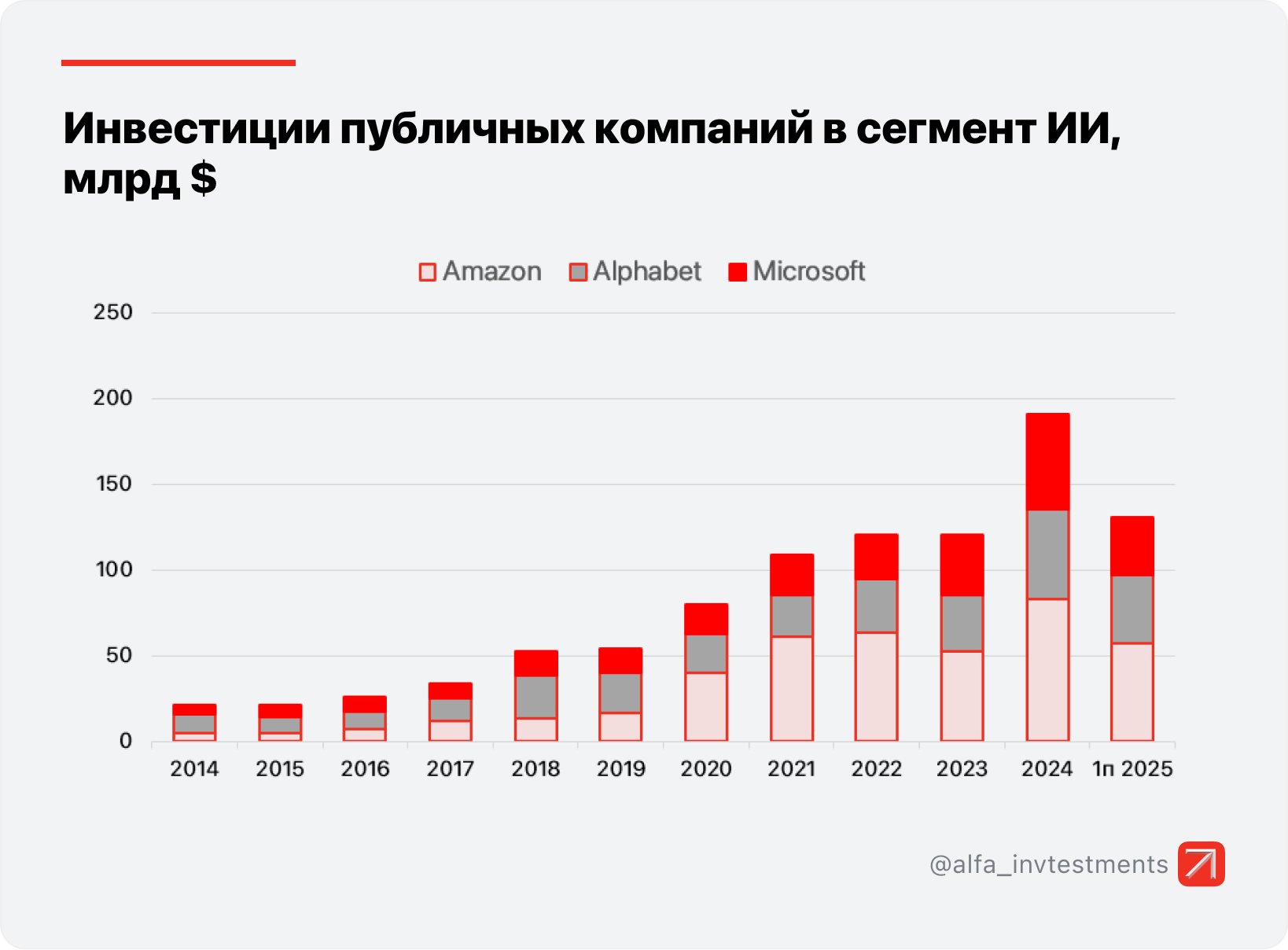

Драйвером роста рынка выступает бум инвестиций в искусственный интеллект: технологические компании США активно вкладываются в развитие и внедрение ИИ. Только в I полугодии 2025 года они инвестировали более $160 млрд в строительство дата-центров и развитие моделей ИИ.

Драйвер роста без доказанной окупаемости

ИИ-повестка стала универсальным заголовком, который увеличивает мультипликаторы компании, повторяя ситуацию кризиса доткомов. Крупные игроки объявляют инвестиции в ИИ-инфраструктуру, покупают стартапы и формируют карты ожиданий, что подстёгивает спрос на акции друг друга. При этом масштабные инвестиции не всегда эффективны.

Выручка крупнейшего игрока в сфере искусственного интеллекта компании OpenAI составляет только $10 млрд при оценке в $500 млрд. Компания не имеет прибыли и стабильно увеличивает обязательства.

У других лидеров гонки ИИ рентабельность инвестиций (ROI) находится на минимальном уровне и не позволяет выйти на окупаемость.

Например, в 2025 году компания Alphabet планирует инвестировать в развитие ИИ около $85 млрд, из которых почти $40 млрд потрачены в I полугодии. Всего с 2022 года компания направила более $180 млрд на развитие сегмента ИИ, что принесло около $7,2 млрд выручки (около 4% дохода на вложенные средства).

Microsoft с 2021 года вложила в развитие ИИ около $173 млрд, в том числе $34 млрд в I полугодии 2025 года, но получила около $10 млрд дохода от этого сегмента.

Всего крупнейшие технологические компании США инвестировали в ИИ более $160 млрд в I полугодии 2025 года, к концу года это значение может превысить $350 млрд, при низких показателях рентабельности этих инвестиций.

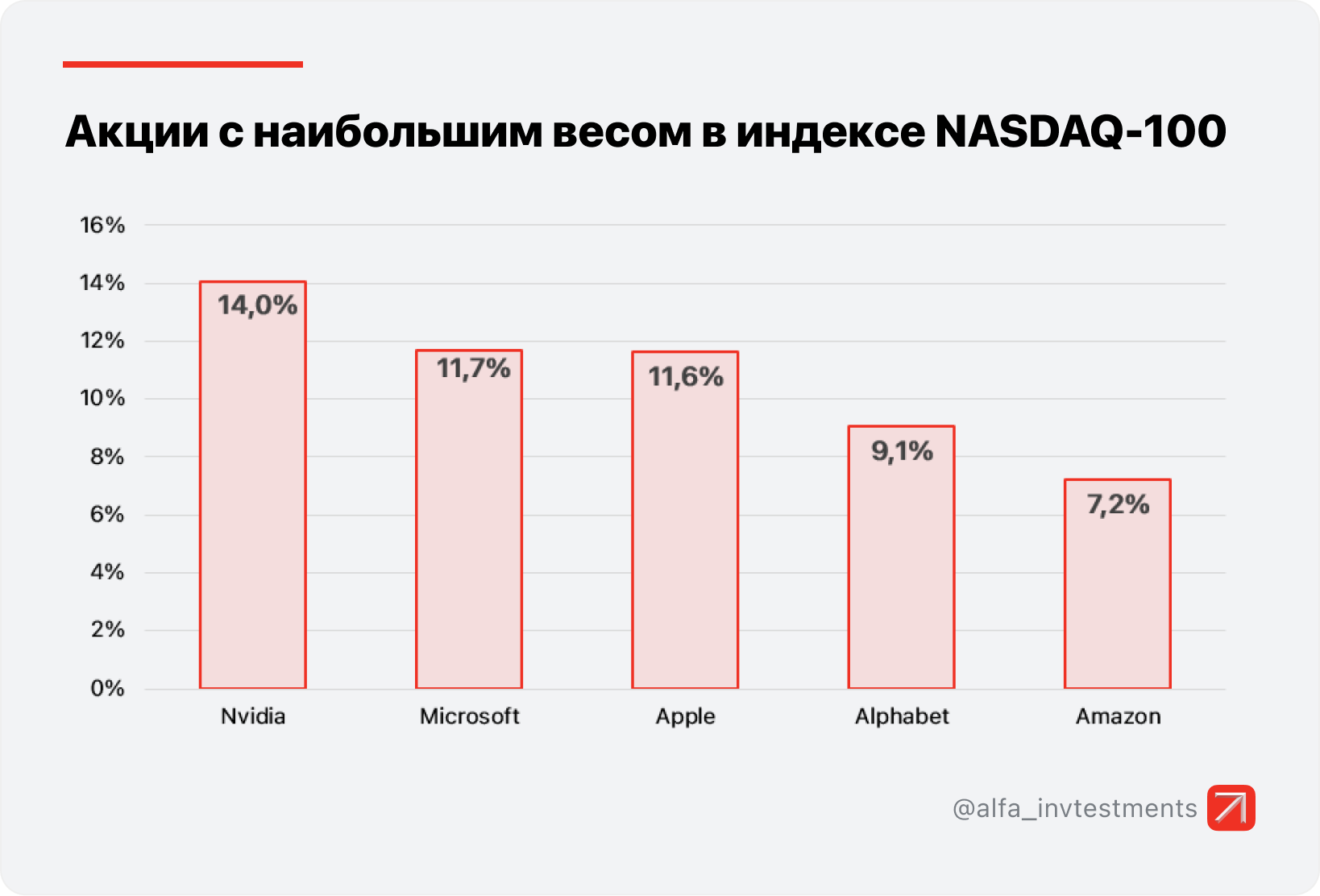

При этом на 5 крупнейших компаний приходится доля 53,6% в NASDAQ-100, 71% — на топ-10. Это значит, что почти весь рост индекса происходит лишь за счёт небольшого количества компаний, в то время как остальные 90 эмитентов практически не влияют на его динамику. Высокая концентрация небольшого количества компаний повышает риски для всего индекса.

Взаимная структура инвестиций

В сентябре сразу несколько крупнейших технологических компаний — лидеров рынка ИИ — в разное время объявили о взаимных инвестициях друг в друга.

- •

OpenAI заключил контракт с Oracle на покупку вычислительных мощностей и облачных сервисов на сумму $300 млрд сроком на 5 лет до 2032 года.

- •

Nvidia объявила о намерении инвестировать до $100 млрд в OpenAI для строительства центров обработки данных (ЦОД) мощностью до 10 ГВт до 2030 года, а также финансирования персонала и маркетинга.

- •

Oracle участвует в проекте Stargate (совместно с OpenAI и SoftBank) с общей оценкой инвестиций до $500 млрд в строительство дата-центров в США и закупку процессоров от Nvidia.

Фактически компании уже сейчас заключают долгосрочные контракты на строительство дата-центров с обязательствами по оплате, превышающими годовую выручку. Для сравнения выручка компании OpenAI составляет $10 млрд, но по контракту с Oracle ей придётся выплачивать около $ 60 млрд ежегодно. При этом строительство одного дата-центра мощностью в один гигаватт стоит около $50 млрд, из которых $35 млрд идут на оплату графических процессоров Nvidia.

То есть, заявленные инвестиции формируют у компаний обязательства, но при этом пока не создают новую выручку. Единственный бенефициар этой ситуации — Nvidia, которая получает доход от продажи чипов, однако в случае контракта с OpenAI, предоплата не предусматривается и осуществляется на арендной основе на протяжении всего срока полезного использования активов, что значительно повышает риски и для Nvidia.

Рекордное количество маржинальных позиций

В 2025 году был поставлен рекорд по количеству маржинальных длинных позиций. Количество купленных колл-опционов (ставка на рост актива) превысило 50 млн контрактов, что почти в 2,5 раза больше пиковых значений c 2000 года. А суммарная стоимость маржинальных позиций оказалась выше $1 трлн, впервые за всю историю.

Многие инвесторы уже сейчас опасаются прекращения роста и формирования пузыря в секторе искусственного интеллекта. Часть инвесторов уже сейчас начинает ставить на падение рынка и рост волатильности. Суммарные инвестиции в ETF на индекс волатильности S&P 500 (VIX) достигли максимальных значений с начала года, текущий объём составляет более $2,5 млрд.

Для инвесторов текущее положение на рынке опасно, так как макроэкономические данные не подтверждают всеобщий оптимизм. Инфляция всё ещё остаётся на высоком уровне, торговые войны снижают интерес мировых ЦБ к накоплению долларовых активов и увеличивает опасения в разрывах логистических цепочек. Масштабные инвестиции в индустрию искусственного интеллекта пока далеки от окупаемости и только увеличивают риски, что приводит к росту вероятности коррекции, особенно индекса NASDAQ.

Мультипликаторы

По мультипликаторам видно, что оценки уже сейчас закладывают очень высокие темпы роста бизнеса в будущем. Фактически текущие оценки будут оправданы только к 2027–2028 годам. В такой ситуации покупка сопряжена с риском из-за перегретости отдельных секторов. Поэтому при появлении какого-то триггера скорость движения вниз может быть высокой из-за закрытия длинных маржинальных позиций.

Как сделать ставку на рост или снижение рынка акций США на МосБирже

На Московской бирже обращаются фьючерсы на ключевые индексы США, позволяющие заработать на их колебаниях. В частности, есть квартальные контракты на:

- •

Invesco QQQ ETF. Популярный фонд, инвестирующий в акции из базы расчёта индекса NASDAQ-100. Декабрьский фьючерс торгуется с кодом NAZ5 (NASD-12.25).

- •

SPDR S&P500 ETF. Крупнейший и самый популярный в мире фонд, инвестирующий в акции из базы расчета индекса S&P 500. Декабрьский фьючерс торгуется с кодом SFZ5 (SPYF-12.25).

В механике фьючерсов есть несколько нюансов, о которых стоит знать заранее, если вы ещё ими не торговали. Рекомендуем изучить вводный материал на эту тему, он содержит наглядный разбор с примерами.

Также перед первой сделкой нужно подключить срочный рынок в приложении и пройти типовой тест. Коротко с иллюстрациями об этом можно прочитать здесь.

Альфа-Инвестиции

Главное сейчас

19 минут назад

Индекс МосБиржи превысил 2600 пунктов

1 час назад

ГМК Норникель и РУСАЛ: аналитики Альфа-Банка пересмотрели целевую цену акций

Как начать инвестировать

Заполните заявку онлайн

Понадобится всего несколько минут. Счёт откроется с базовым

Установите приложение

Получите документы

© 2001-2025. АО «Альфа-Банк», официальный сайт. Генеральная лицензия Банка России № 1326 от 16 января 2015 г. АО «Альфа-Банк» является участником системы обязательного страхования вкладов. Информация о процентных ставках по договорам банковского вклада с физическими лицами. Центр раскрытия корпоративной информации. Информация о лицах, под контролем либо значительным влиянием которых находится Банк. Ул. Каланчевская, 27, Москва, 107078. АО «Альфа-Банк» является оператором по обработке персональных данных, информация об обработке персональных данных и сведения о реализуемых требованиях к защите персональных данных отражены в Политике в отношении обработки персональных данных. АО «Альфа-Банк» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования веб-сайтом. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, пожалуйста, ограничьте их использование в своём браузере.