Тактика • 16 июля в 16:43

Ближайшие события. Как к ним подготовиться инвестору

Зарабатываем на ожиданиях рынка

Сбербанк

Транснефть...

Полюс

ВТБ

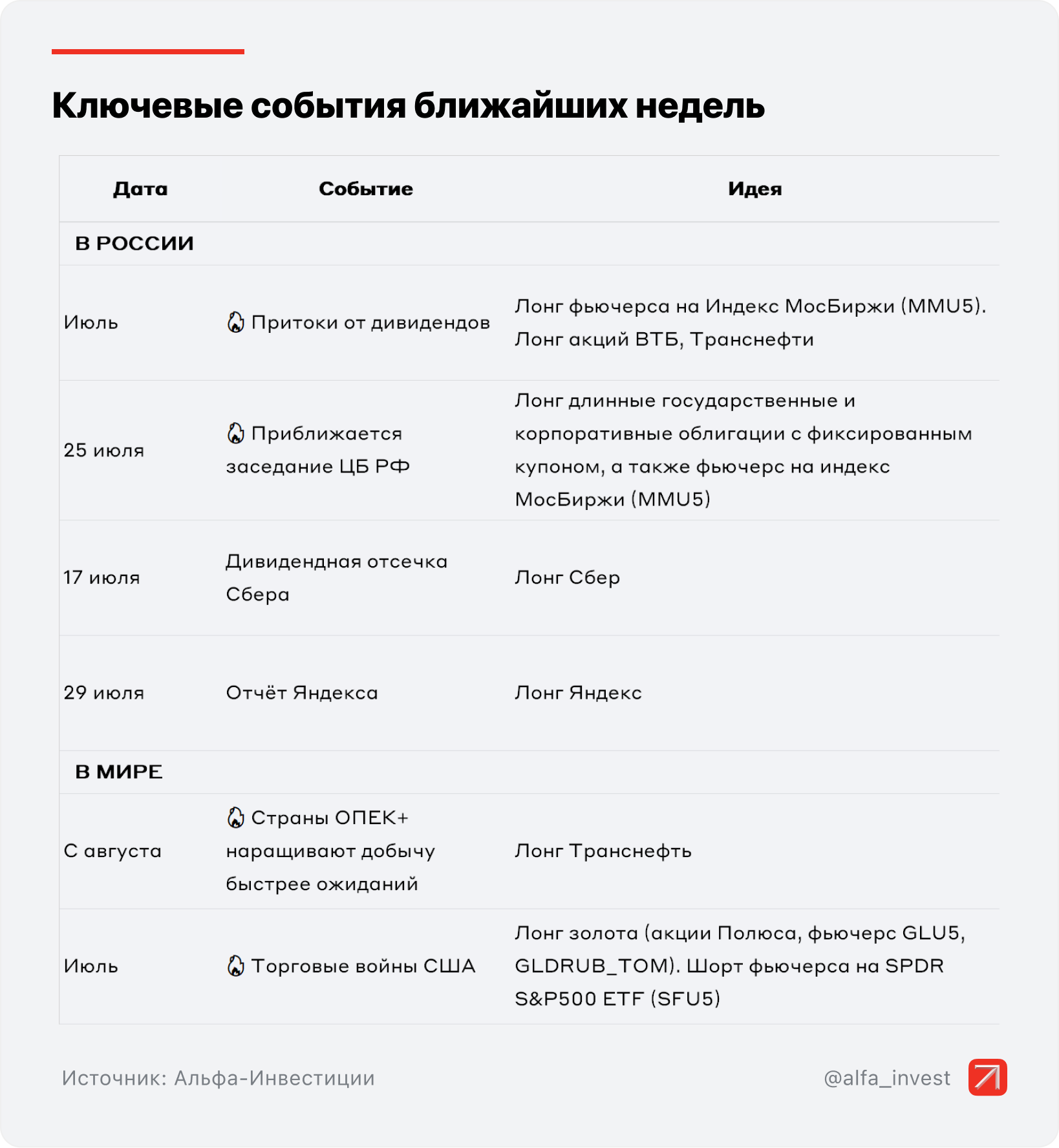

Мы предлагаем посмотреть на несколько важных событий в России и в мире, которые произойдут в ближайшие недели, с точки зрения инвестора. Есть способы заработать на будущем, если подготовиться к нему заранее.

Рынки живут ожиданиями — события, которые произойдут в будущем, инвесторы начинают заранее закладывать в цены на биржевые активы. Поэтому важно не только оценивать текущие реалии, но и стараться спрогнозировать, что будет дальше.

Что произойдёт в России

💸 Притоки от дивидендов

На этой неделе заканчивается летний дивидендный сезон. Последними выплатят дивиденды Сургутнефтегаз, Транснефть, Сбербанк, Роснефть, Аэрофлот. Дивидендные гэпы отнимут у Индекса МосБиржи около 60 пунктов или 2,3%.

Дивидендные выплаты будут реинвестироваться и обеспечат существенный приток средств на рынок акций. По расчётам аналитиков А-Клуба (подробный разбор здесь) на рынок акций в течение июля и августа поступит более 270 млрд руб.

✨Идея

- •

Лонг сентябрьского фьючерса на Индекс МосБиржи (MMU5). Покупка контракта позволяет не собирать портфель из каждой бумаги по-отдельности, а доходность можно повысить за счёт эффекта плеча. Подробнее про работу с фьючерсами здесь.

- •

Также можно обратить внимание и на отдельные перспективные акции на среднесрочном горизонте. Например, выделяем ВТБ и Транснефть.

🏛️ Приближается заседание ЦБ РФ (25 июля)

В последние дни на рынке акций и облигаций оживление. Сентимент улучшился на фоне не таких жёстких санкций США, как ожидалось, а впереди сильный позитивный драйвер — снижение ключевой ставки ЦБ РФ.

Банк России посылает рынку мягкие сигналы и может снизить ставку более чем на 1 п.п. Темпы роста потребительских цен в июне замедлились примерно до целевого значения (4%) в пересчёте на год. Сейчас в фокусе статистика по недельной инфляции 16 и 23 июля и данные по инфляционным ожиданиям населения 17 июля — важно, чтобы они не показали значимого ускорения.

✨Идея

- •

Покупка и удержание длинных государственных и корпоративных выпусков облигаций с фиксированным купоном. Краткосрочно ралли может продолжиться, но после заседания ЦБ возможно торможение или даже локальная коррекция. При этом на долгосрочном горизонте длинные ОФЗ и корпоративные облигации остаются привлекательными.

- •

Снижение ключевой ставки позитивно для рынка акций. Более низкие доходности по долговым инструментам, вкладам и фондам денежного рынка могут спровоцировать переток средств в акции. Отыгрывать идею можно через фьючерс на Индекс МосБиржи (MMU5).

💸 Дивидендная отсечка Сбера

17 июля акции Сбербанка будут последний день торговаться с дивидендами за 2024 год (34,84 руб. на акцию или 11% доходности). Мы ожидаем, что дивидендный гэп закроется довольно быстро, за 1–4 месяца. Во-первых, скажутся ожидания роста прибыли и дивидендов по итогам 2025 года. Во-вторых, поддержку акциям окажет снижение ключевой ставки.

✨Идея

Покупка акций Сбербанка. Учитывая низкий спред между обыкновенными (ао) и привилегированными акциями (ап), чуть интереснее выглядят ао благодаря более высокой ликвидности и большей чувствительности к рыночному сентименту.

📊 Отчёт Яндекса

29 июля Яндекс опубликует отчёт за II квартал 2025 года. Ожидаем позитивных результатов с сохранением темпов роста выручки выше 30%. Компания прогнозирует рост скорректированной EBITDA по итогам года выше 250 млрд руб. (+32% год к году) — подтверждение или пересмотр прогнозов вверх стали бы позитивным драйвером для динамики акций.

Также ждём информацию о дивидендах за I полугодие. Размер не регламентирован, но мы ожидаем доходность в пределах 4%. Выплаты не являются ключевым фактором инвестиционной привлекательности акций Яндекса, важнее темпы роста бизнеса. Однако дивиденды могут стать приятным бонусом для акционеров.

✨Идея

Лонг акций Яндекса. Бумаги интересны долгосрочно — сейчас компания оценивается в 8,7х EV/EBITDA — дёшево для компании роста и сильно ниже средних исторических значений.

Что произойдёт в мире

🔥 Страны ОПЕК+ наращивают добычу быстрее ожиданий

8 стран ОПЕК+, включая Россию, договорились вновь увеличить добычу, причём больше, чем ожидалось. С августа объём производства планируется нарастить на 548 тыс. б/с. На наш взгляд, ускоренный рост производства предполагает повышенный риск снижения котировок осенью по мере спада сезонного спроса. Цена Brent может опуститься к $60–65. Это негативно для акций нефтяников, но не всех.

✨Идея

Лонг акции Транснефти. Компания слабо зависит от котировок Brent, но выигрывает от роста объёмов добычи и транспортировки нефти. Размер дивидендов по привилегированным акциям может сохраниться в следующем году, даже несмотря на рост налога на прибыль до 40% для компании.

🔥 Торговые войны США

Инвесторам добавляет нервозности приближение тарифного дедлайна, назначенного президентом США на 1 августа, когда должны вступить в силу «взаимные» таможенные тарифы. Дональд Трамп, с одной стороны, намекнул, что США близки к финализации тарифных сделок с некоторыми торговыми партнёрами. С другой — он отметил, что тарифы вырастут для тех стран, с кем не получится договориться. Президент США также объявил о намерении обложить дополнительными 10%-ми пошлинами тех, которые присоединятся к «антиамериканской политике БРИКС», и это дополнительный фактор тарифной неопределённости.

✨Идея

- •

Лонг золота. Золото пользуется репутацией защитного актива от турбулентности в экономике. Вложиться в драгоценный металл можно через акции золотодобытчиков (Полюс), фьючерс на золото (GLU5) или GLDRUB_TOM — это инструмент на золото, которое хранится в НКЦ.

- •

Шорт фьючерса на SPDR S&P500 ETF (SFU5). Тарифные войны могут негативно сказаться на темпах роста экономики США, спровоцировать коррекцию рынка акций с исторических максимумов. Базовым активом фьючерса является ETF, отслеживающий динамику индекса S&P 500.

Альфа-Инвестиции

Главное сейчас

Вчера в 13:22

Инвестиции без спешки: торгуем в выходные

Вчера в 10:19

Портфель облигаций с ежемесячной выплатой. Август 2025

17 июля в 14:15

Прогнозы курса евро: на III квартал и до конца 2025 года

Как начать инвестировать

Заполните заявку онлайн

Понадобится всего несколько минут. Счёт откроется с базовым

Установите приложение

Получите документы

© 2001-2025. АО «Альфа-Банк», официальный сайт. Генеральная лицензия Банка России № 1326 от 16 января 2015 г. АО «Альфа-Банк» является участником системы обязательного страхования вкладов. Информация о процентных ставках по договорам банковского вклада с физическими лицами. Центр раскрытия корпоративной информации. Информация о лицах, под контролем либо значительным влиянием которых находится Банк. Ул. Каланчевская, 27, Москва, 107078. АО «Альфа-Банк» является оператором по обработке персональных данных, информация об обработке персональных данных и сведения о реализуемых требованиях к защите персональных данных отражены в Политике в отношении обработки персональных данных. АО «Альфа-Банк» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования веб-сайтом. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, пожалуйста, ограничьте их использование в своём браузере.

Дисклеймер

Не является индивидуальной инвестиционной рекомендацией